1

1

房贷变化

“再说一次,不要提早还房贷”,这句话我去年说过。

今天再次重提,是因为近期关于房贷的问题的又变得非常多。

房贷是买房路上最关键的一部分,面对大额贷款,大多数购房小白怎么算都算不明白。

怎么还钱才能避免入了银行的套?在大通胀环境中,又怎么合理配置钱,才能为自己省钱?

这些都是很重要的问题。

其实从去年到今年,房贷较大的变化就是从基准利率定价变成了LPR利率定价。

但「定价算法」变了,但是「还贷方式」依旧没变,仍然是等额本金和等额本息两种。

记住,定价算法影响的是房贷利率,和还贷方式两者没有直接关系,很多人容易混淆。

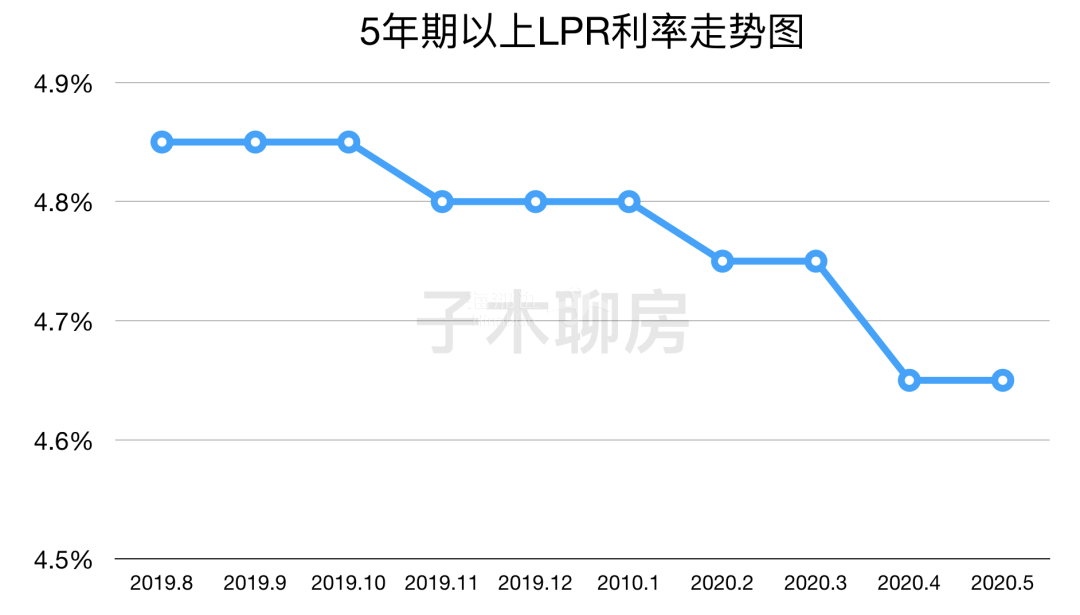

我们先总结一下LPR利率。从去年LPR利率出台后,我通过一系列文章解读告诉大家,二手房合同转化时,选择LPR利率定价更划算。

因为LPR利率是跟着LPR报价利率走的,是动态的,和金融环境和经济走势有强关联性。

那时候还有很多人不信,出来反驳。

(点击图片,加入海房交流群)

结果事实证明了这个观点,刚出台LPR利率时,是4.85%,今年新近报价LPR利率是,4.65%,半年时间降了0.2%。

经济繁荣过剩,LPR利率上涨,经济持平或下行,LPR利率下降。一般人都能看清楚当下以及未来几年的经济走势,这个不用多说。

接下来的话题,依然是还贷问题。对此我有三点建议:

1.首付能少尽量少,贷款能多贷尽量多。

2.一定要选择等额本息还款法,拒绝等额本金。

3.如果银行能答应你借款30年,绝不选择20年。

(点击图片,加入买房交流群)

下面用数据说话,带你再去深入剖析一次房贷背后的秘密。

2

2

传统思维的罪恶

首先我们要搞懂,贷款从哪儿贷。是银行,那么银行的本质是什么?

官方的解释是,依法成立的经营货币信贷业务的金融机构。

这个解答太抽象,简单来说,银行就是穷人为富人服务的机构——穷人千万百计地把钱存进来,富人想着千方百计把钱贷出去。

富人源源会不断地用穷人的钱赚更多的钱,尤其是房地产,你会看到,10年前富人拿着穷人的钱去买了房,10年后待房子涨了好几倍后,又卖给了穷人。

那这到底是为什么呢?

归根结底,穷人看到的是静态的钱,而富人看到的是流动的时间。

中华的优良传统告诉我们,不到万不得已千万不要向别人借钱,也告诉我们不到万不得已千万不要被别人占了小便宜。

那么传统思维的引导下,更多的购房者将房贷视为一生的拖累。一些人的人生目标甚至是多赚钱,早日把房贷还清。而且做房贷的时候,希望尽量少付利息,早日无债一身轻。

然而这个寰球是很残酷的,「二八定律」适应于任何场景。大众化思维一定会成为被剥削的族群,这时候老祖宗留下来的美德反而让你成为了挨宰的老实人了,这就是资本的本质。

那么,房贷为什么是能多贷尽量多贷呢?

(点击图片,加入买房交流群)

3

3

处女贷

首先,可以确定的是,对于个人借贷,房贷是目前中国金融市场上能找到的利率较低的优质贷款产品。如果你有公积金名额,那就更划算了,大部分城市能做到3.25%。

我记得2015年的时候,楼市为了去库存,银行甚至能批出来7折的商贷。简直是白送给你钱,让你发家致富。然而依然有很多人惧怕贷款,以为银行不安好心,在故意掏空自己的腰包。

当然这种好事情只能用于首套房置业,目前的政策二套和三套都会大幅提高首付和利率,所以一定要珍惜「处女贷」。

而且你要明白,无论你有多少钱,即使能全款买下房子,也要千万百计地把这笔优惠的钱从银行里弄出来。至于为什么明明可以全款,为何硬要负债给人家利息,这个后面再讲。

4

4

选择

第二步就是还款方式的选择。这个是本文的重点。

国外房贷的还款方式有很多,在我们这里只有两种,一种是等额本金,另一种是等额本息。

等额本金法就是每个月你要固定还一定数额的本金,然后在这个基础上,加上你每个月应还的利息,前期还款额较高,后期因本金减少,月供也会快速降低。而等额本息法是采用的浮动本金,即每个月的月供恒定不变,前期还的都是利息,后面还的都是本金。

如果理解不够,再简化一下,等额本金就是逐月递减还款,倾向于前期还款;等额本息则是每月等额,倾向于后期还款。

两者的区别就是利息总额、月供不同,例如你贷款100万元,基准4.9%利率,等额本金要比等额本息少支付17.3万元利息,但开始的月供要比等额本息多支付1500多元。